当ページには広告が含まれています

お金のイロハは、アフィリエイトプログラムを利用し、複数の企業から広告を受けることがありますが、コンテンツ内容やランキングの評価には一切関与しておらず、そのような影響を受けることはありません。

400万円借りたいという時には、下記の表に書いてある方法が考えられます。

個人なら消費者金融カードローンや銀行カードローン、銀行融資、親や友人などから借りる方法があります。

個人事業主や経営者が400万円借りたい場合は、ビジネスローンや銀行融資、国(日本政策金融公庫)などからの融資が向いているといえます。

| 特徴 | |

|---|---|

| 1.消費者金融カードローン | ・最短3分から即日で融資可能 ・無利息期間がある ・総量規制の対象 |

| 2.ビジネスローン | ・事業資金として利用できる ・総量規制の対象外 ・最短即日融資が可能 |

| 3.銀行カードローン | ・低金利 ・総量規制の対象外(自主規制あり) |

| 4.国(日本政策金融公庫) | ・低金利 ・長期利用も可能 ・創業資金の融資も可能 |

| 5.ファクタリング | ・最短即日で資金化 ・融資ではない資金調達方法 ・高額対応が可能 |

| 6.親・友人 | ・状況によっては一番借りやすい ・人間関係が壊れてしまう可能性がある |

おおまかな特徴を書きましたが、それぞれの状況によって利用できる方法や最適な方法が違うので、特徴やメリットデメリットなどを確認して自分に合った方法で借りるのが理想です。

また、400万円を借りたい状況では、少額をいくつもの業者から用立ててもらうよりも、大口利用ができる金融機関からまとめて融通してもらう方が金利面でも時間的な面でもメリットが大きいです。

そのほかにも400万円を借りる方法はありますが、当ページでは特に1~5の方法について詳しくみていきたいと思います。

目 次

400万円借りたい時に利用できる方法は?

不測の事態で400万円などの高額な資金が必要な場合、銀行融資や消費者金融などの金融機関を頼ることができます。

金融機関によっては、即日審査・即日融資が可能な場合もあります。

急な出費を想定して、事前に融資可能な金融機関を精査しておくと良いでしょう。

インターネット上には、大手銀行の比較サイトが多数存在していますので、ご自身に合った資金調達方法が見つけやすいはずです。

それとは別に、担保や保証人がなくても借りられるカードローンもあります。

主な金融会社はインターネットから申し込みができるようになっているため、手間がかからず便利です。

消費者金融カードローン

| 限度額 | 実質年率 | 無利息期間 | |

|---|---|---|---|

| アコム | ~800万円 | 3.0%~18.0% | 30日間 |

| プロミス | ~500万円 | 4.5%~17.8% | 30日間 |

| SMBCモビット | ~800万円 | 3.0%~18.0% | – |

| アイフルファースト プレミアムカードローン |

~800万円 | 3.0%~9.5% | 30日間 |

| ライフティ | ~500万円 | 8.0%~20.0% | 35日間 |

消費者金融カードローンは、最短即日融資が可能なスピードや無利息期間があるのが特徴となっています。

プロミスは最高500万円まで、アコムやSMBCモビットは最高800万円までの限度額となっています。

400万円借りた時の消費者金融の最低返済額は?

それぞれの消費者金融の最低返済額を見ていきましょう。

| 400万円 | |

|---|---|

| アコム | 6万円(一定の割合が1.5%以上の場合) |

| プロミス | 8万円 |

| SMBCモビット | 8万6千円 |

| アイフルファーストプレミアムカードローン | 5万6千円 |

アコムは実質年率が7.7%の場合、プロミスは実質年率が15.0%の場合、SMBCモビットは実質年率が15.0%の場合、アイフルファーストプレミアムカードローンは実質年率が5.5%の場合となっています。

アコム

アコムの金利は、3.0%~18.0%となっていますが、公式ホームページで『契約極度額に応じて適用される貸付利率(実質年率)が決まります』と明記されています。

アコムの限度額と金利一覧

| 限度額 | 金利(実質年率) |

|---|---|

| 1万円~99万円 | 7.7%~18.0% |

| 100万円~300万円 | 7.7%~15.0% |

| 301万円~500万円 | 4.7%~7.7% |

| 501万円~800万円 | 3.0%~4.7% |

表のようになっているため、アコムで400万円借りた時は4.7%~7.7%の金利が適用されることになります。

返済額や利息は?

次に、400万円借りた時のアコムの返済額や利息を見ていきましょう。

アコムの返済方法は「定率リボルビング方式」となっており、下記の計算方法で出た最少返済金額以上を返していくこととなります。

最後に借入した時の借入残高×一定の割合=最少返済金額

ここでいう一定の割合は、契約限度額によって決まります。

100万円超の場合→借入金額の3.0%以上、2.5%以上、2.0%以上、1.5%以上

仮に400万円借りた時に1.5%以上で最少返済金額を計算すると、400万円×1.5%=6万円となります。

そして、金利7.7%が適用されたと仮定した時に、最低返済額の6万円を月々返していくと88回で返済が完了し、総利息額は1,236,504円、総支払額が5,236,504円となります。

次に、400万円を金利7.7%で1年借りたとした場合、毎月返済する金額は347,399円、合計返済額は4,168,784円、合計利息は168,784円となります。

プロミス

プロミスは、限度額が1万円から500万円、実質年率が4.5%から17.8%となっています。

そして、WEB明細の利用とメールアドレスの登録をすれば借入日の翌日から30日間利息が0円になるサービスを実施しています。

プロミスで400万円借りる時の金利は、アコムのように限度額によっての適用金利が書かれていないので確実なことは言えませんが、正規の業者ですので利息上限法の15.0%を超える事はありません。

返済額や利息は?

プロミスで400万円借りた時の返済額や利息を見ていきましょう。

プロミスの返済方式は、最終借入後の残高によって変わる「残高スライド元利定額返済方式」です。

100万円超過の場合、お借入後残高×1.99%(1,000円未満切り上げ)=最低返済額

なので、400万円借りた場合は「400万円×1.99%=8万円」となるため、毎月最低8万円返済していくことになります。

仮に、利息上限法の15.0%が適用され、最低返済額の8万円を月々返していくと、79カ月で返済が完了し、合計返済額は6,316,422円、合計利息は2,316,422円となります。

次に、400万円を金利15.0%で1年借りたとした場合、毎月返済する金額は361,033円、合計返済額は4,332,395円、合計利息は332,395円となります。

アイフルファーストプレミアムカードローン

消費者金融では、金利が高めに設定されていることが多いのですが、アイフルでは「アイフルファーストプレミアムカードローン」という低金利の商品が提供されているので少し見ていきたいと思います。

実質年率は3.0%~9.5%(限度額別の金利は下記を参照)、限度額は100万円~800万円までとなっており、通常の商品と比べてもかなり低い金利になっていることが分かります。

400万円借りる時の金利は表を見るとわかるように、年3.0%~5.5%と上限金利が適応されたとしても5.5%となっているため、銀行カードローンとあまり変わらない金利で利用できる可能性があります。

また、30日間の無利息サービスも付いているのでその分利息を抑えることができます。

アイフルファーストプレミアムカードローンの限度額と金利一覧

| 限度額 | 金利 |

|---|---|

| 100万円~200万円未満 | 年3.0%~9.5% |

| 200万円~300万円未満 | 年3.0%~8.5% |

| 300万円~400万円未満 | 年3.0%~6.5% |

| 400万円~500万円 | 年3.0%~5.5% |

| 500万円超~800万円 | 年3.0%~4.5% |

ただし、このアイフルファーストプレミアムカードローンを利用するには条件があります。

-

利用条件

- 満23歳~59歳で一定の年収がある方

- はじめてアイフルと契約する方

- WEB申込限定

- 年収が300万円以上の方

このような条件を満たす必要がありますが、金利が低く設定されているため他社消費者金融を利用するよりもメリットのある商品と言えるでしょう。

返済額や利息は?

400万円借りた時のアイフルファーストプレミアムカードローンの返済額や利息を見ていきましょう。

アイフルファーストプレミアムカードローンの返済方式は、「借入後残高スライド元利定額リボルビング」となっています。

400万円借りた場合の金利が年3.0%~5.5%となっているため、ここではその上限の5.5%で計算していきたいと思います。

その場合は、最低返済額が56,000円、返済回数が87回、総利息額は4,856,792円、総支払額が856,792円となります。

次に、400万円を金利5.5%で1年借りたとした場合、毎月返済する金額は344,000円、合計返済額は4,120,295円、合計利息は120,295円となります。

消費者金融の中ではアイフルファーストプレミアムカードローンが低金利なので利息を抑えることができます。

返済に余裕が生じた際には繰り上げ返済を行うことで総返済額を抑制することも可能なので、利息を抑えたいならボーナスが出た時などに多めに返しておくと良いでしょう。

消費者金融の利用で気を付ける点

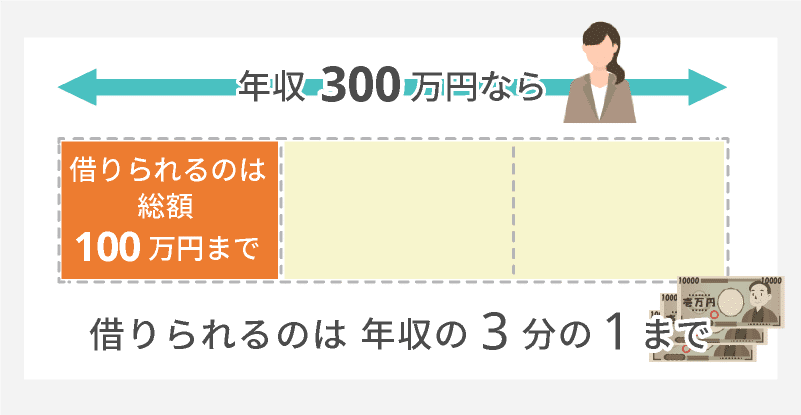

消費者金融は総量規制の対象となっているため、400万円借入しようと思っても総量規制で引っかかってしまう可能性があります。

総量規制とは、年収の3分の1以上の借入ができない貸金業法の1つです。

これを含めて考えると、消費者金融で400万円借りたい場合は年収が1200万円以上必要となりますので注意が必要です。

そして、金利が高めに設定されていることが多いので、無利息期間を活用して短期の利用に留めておくことが大切となります。

また、キャッシングの上手な使い方として、ご自身が返済可能な金額を借り入れして、余裕がある時に多く返して早めに返済するというのが、最も良い付き合い方になります。

ビジネスローン

法人や個人事業主の方が400万円借りたい時には事業資金として利用できる、また総量規制の対象外となるビジネスローンの活用がおすすめです。

ビジネスローンとなると大口融資となるため、低金利で利用できますし、即日融資可能なビジネスローンもあるため、急いでいる経営者の方にも最適な借入先となっています。

ビジネスローンと言っても銀行系や信販系、専門業者など色々あり、それぞれ限度額や金利も異なりますので、ここで少し見ていきたいと思います。

ビジネスローンの金利と限度額

| 社名 | 限度額 | 実質年率 | |

|---|---|---|---|

| 専門業者 | AGビジネスサポート | ~1,000万円 | 3.1%~18.0% |

| アクト・ウィル | 5000万円 | 7.50%~15.00% | |

| MRF | ~3億円 | 4.00%~9.90% | |

| オージェイ | 2,000万円 | 10.00%~18.00% | |

| ノンバンク | デイリーキャッシング | ~5,000万円 | 5.2%~14.5% |

| トライフィナンシャルサービス | ~5,000万円 | 6.8~12.65% | |

| アイフル 事業者サポートプラン |

~500万円 | 3.0%~18.0% | |

| 銀行 | PayPay銀行 ビジネスローン |

500万円まで | 個人4.8%~13.8% 法人4.8%~13.8% |

| 三井住友銀行 ビジネスセレクトローン |

1億円以内 | 2.125%~ | |

| 静岡銀行 しずぎんビジネスクイックローン |

~500万円 | 個人5.0%~14.9% 法人4.0%~14.9% | |

| みずほ銀行 スマートビジネスローン |

最大1,000万円 | 1%台~14% | |

| りそな銀行 りそなビジネスローン「活動力」 |

最高500万円 | 年6.0%、年10.0%、年14.0% | |

| きらぼし銀行 スモールビジネスローン |

1,000万円以内 | 年3.0%~8.0% | |

| 信販 | オリックス | ~500万円 | 6.0%~17.8% |

| ユニーファイナンス | ~1000万円 | 12.00%~17.95% |

平均的に見ると、ビジネスローンの専門業者やノンバンク系は融資スピードが速いのが特徴なので、緊急時の資金調達に向いていると言えます。

銀行系は審査に時間が掛かりますが、銀行という安心感があり、低金利となっているため利息を抑えることができるのが特徴です。

AGビジネスサポート

400万円前後を急いで借りたい時に、AGビジネスサポートを利用される経営者も増えています。

やはりビジネスローンは申込手続きから借り入れまでに時間がかかってしまうので、利用するのに不便だと感じてしまう事がよくあります。

しかし、AGビジネスサポートは最短1日で融資可能なので、スピーディに融資を受ける事が出来ます。

ビジネスローンで翌日融資を受ける事が出来る業者は少ないので、早く400万円前後のお金を借りたい時にメリットになります。

それと、AGビジネスサポートは総量規制の例外となっているのも魅力的ですよね。

AGビジネスサポートなら年収の三分の一以上借りることができ、資金作りに役立てることができます。

もちろん限度額の算出は徹底した審査のうえで行われますが、基本的には総量規制の例外として規定以上の額を借りることができるのです。

AGビジネスサポートの月々の返済額

AGビジネスサポートで400万円を借りた時の月々の返済額を見て行きましょう。

AGビジネスサポートのビジネスローンの返済方法は「元利均等」と「元金一括」となっています。

400万円を10.0%で借りたと仮定して計算してみましょう。

|

元利均等返済 |

|||

|---|---|---|---|

| 返済回数 | 12回 | 36回 | 60回 |

| 月々の返済額 | 351,700円 | 129,100円 | 85,000円 |

| 最終回の返済額 | 351,237円 | 127,776円 | 84,044円 |

| 合計利息額 | 219,937円 | 646,276円 | 1,099,044円 |

| 合計返済額 | 4,219,937円 | 4,646,276円 | 5,099,044円 |

元利均等返済は、毎月の返済額が一定になるため、返済の計画がしやすいことがメリットとなりますが、長期間の借入になるとその分、利息が嵩みますので注意が必要です。

|

元金一括返済 |

|||

|---|---|---|---|

| 返済回数 | 2回 | 6回 | 12回 |

| 月々の返済額 | 32,876円(×1回) | 32,876円(×5回) | 32,876円(×11回) |

| 最終回の返済額 | 4,032,876円(利息 32,876円+元金400万円) | 4,032,876円(利息 32,876円+元金400万円) | 4,032,876円(利息 32,876円+元金400万円) |

| 合計利息額 | 65,752円 | 197,256円 | 394,512円 |

| 合計返済額 | 4,065,752円 | 4,197,256円 | 4,394,512円 |

元金一括返済は最終回に元本を一括で返済します。ここでは400万円という事になりますね。

元金一括返済は、毎月の支払額が利息のみとなるため、月々に支払う金額を抑えることができるのがメリットとなります。

しかし、借入期間の最終回に一括で元金を返すことになるので、その期日までにしっかりと目途を付けておくことが大切です。

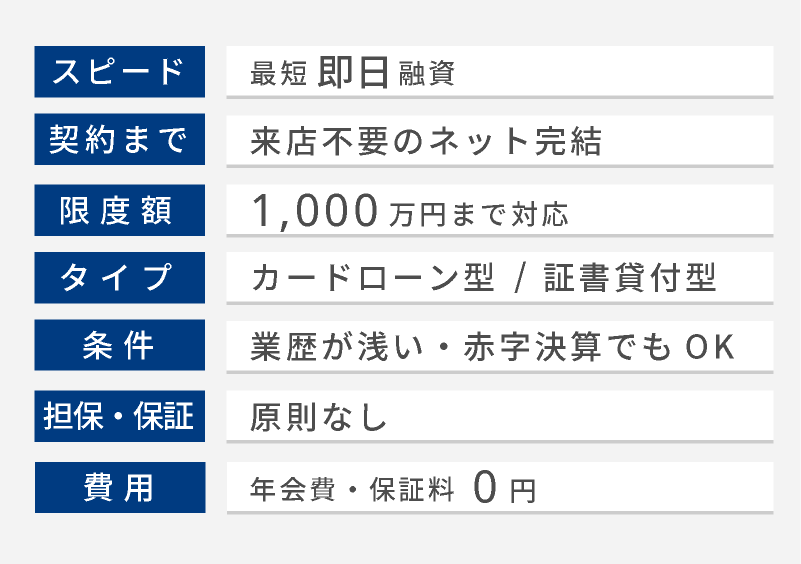

アクト・ウィル

アクト・ウィルは、法人専用のビジネスローンで、中小企業への融資に強い会社となっており、銀行融資を断られた場合でも利用できる可能性があります。

極度額は5000万円までと幅広いので、400万円借りたい時でもつなぎ資金や事業拡大、設備投資などに便利に利用できる金額となっています。

多めの金額を申し込むことでより低い金利での利用が可能となるかもしれません。

追加貸付も10万円単位からできるとあって便利に利用できる内容となっています。

また、アクト・ウィルでは融資額によって金利の優遇を受けられるようになっているので、審査結果と利用金額にっては低金利で借入を行える場合もあります。

アクト・ウィルの月々の返済額

アクト・ウィルの返済方法は、一括または元利均等払いとなっており、返済期間は1か月~3年、返済回数は1回~36回となっています。

400万円を10.0%で3年借りたと仮定した場合の月々の返済額を計算しました。

元金均等払い

| 返済回数 | 月々の利息 | 毎月の最低元金 | 返済額(合計) |

|---|---|---|---|

| 初回 | 33,333円 | 111,111円 | 144,444円 |

| 12回 | 23,148円 | 111,111円 | 134,259円 |

| 24回 | 12,037円 | 111,111円 | 123,148円 |

| 36回 | 925円 | 111,111円 | 112,040円 |

| 合計 | 616,643円 | 4000,000円 | 4,616,643円 |

計算結果は概算なので、実際の返済額とは異なる場合がありますが、おおよそこのような金額になります。

元金均等払いは毎月支払う元金が一定となりますので、400万円の場合は111,111円と固定されています。

元利均等返済と比べると元金の減りが早いため、利息や総支払額が少ないというメリットがあります。

銀行カードローン

銀行カードローンはその名前の通り、それぞれの銀行が提供しているカードローン商品となっています。

消費者金融の商品と比べると審査に時間がかかるため急いでいる時にはお勧めできませんが、低金利、高限度額になっているため、400万円借りる時でも便利に利用できます。

400万円、500万円借りるときの銀行カードローンの適応金利を表にしましたので参考にして下さい。

| カードローン | 400万円 | 500万円 | 限度額 |

|---|---|---|---|

| 楽天銀行 スーパーローン | 4.9%~8.9% | 4.5%~7.8% | 10万円~800万円 |

| イオン銀行カードローン | 3.80%~8.80% | 3.80%~7.80% | 10万円~800万円 |

| りそな銀行カードローン | 年5.5% | 年4.9% | 10万円~800万円 |

| オリックス銀行 | 4.5%~8.8% | 4.5%~8.8% | 10万円~800万円 |

| みずほ銀行カードローン | 年6.0% | 年5.0% | 10万円~800万円 |

| 三菱UFJ銀行カードローン バンクイック |

年6.1%~年7.6% | 年1.8%~年6.1% | 10万円~500万円 |

400万円借りた時の銀行カードローンの最低返済額は?

カードローンのほとんどの返済方法が残高スライド元利定額リボルビング方式となっています。

これは、借入の残高によって最低返済額が決まる返済方式で、お金に余裕がある時は多めに返せるようになっています。

それぞれの業者の最低返済額を知っておくと、借入先を選ぶ時にも便利ですので見ていきましょう。

|

毎月の最低返済額 |

|||

|---|---|---|---|

| 300万円 | 400万円 | 500万円 | |

| 楽天銀行 スーパーローン | 4万円 | 4万5千円 | 5万円 |

| イオン銀行カードローン | 3万5千円 | 4万円 | 4万円 |

| りそな銀行カードローン | 4万円 | 5万円 | 6万円 |

| オリックス銀行 | 4万5千円 | 5万円 | 6万円 |

| みずほ銀行カードローン | 3万2千円 | 4万円 | 5万円 |

| 三菱UFJ銀行カードローン バンクイック |

6万円 | 8万円 | 10万円 |

楽天銀行 スーパーローン

楽天銀行スーパーローンは、金利が年1.9%~14.5%、限度額は最高800万円となっているため、400万円借りたい時にも利用しやすい借入先です。

また、カードローンを利用するために楽天銀行の口座を新しく開設する必要はなく、コンビニATMも無料で利用できるという利便性もあります。

返済額や利息は?

楽天銀行スーパーローンで400万円借りた時の返済額や利息を見ていきましょう。

返済方式が借入残高に応じて毎月一定額を返済する「残高スライドリボルビング」となっています。

400万円借りた時の金利は4.9%~8.9%に設定されているので、ここでは上限の8.9%で計算していきましょう。

| 毎月の返済額 | 45,000円 |

|---|---|

| 支払い回数 | 393回 |

| 最終回支払額 | 455円 |

| 元金 | 4,000,000円 |

| 総利息額 | 3,919,455円 |

| 総支払額 | 7,919,455円 |

楽天銀行スーパーローンで400万円借りた時には毎月4万5千円返済していくことになります。

みずほ銀行カードローン

みずほ銀行カードローンで400万円借りた時の返済額や利息を見ていきましょう。

返済方式は残高スライド方式となっています。

400万円借りた時の金利は年6.0%と設定されているので、その年率で計算していきましょう。

| 毎月の返済額 | 40,000円 |

|---|---|

| 支払い回数 | 609回 |

| 元金 | 4,000,000円 |

| 総利息額 | 3,459,171円 |

| 総支払額 | 7,459,171円 |

りそな銀行カードローン

一般的に利用限度額によって金利が決められていても金利の幅(下限~上限)があることが多くなっていますが、りそな銀行カードローンは金利の幅がありません。

800万円型→年3.5%

400万円型→年5.5%

100万円→年13.5%など

利用限度額は審査によって決まりますが、限度額が大きければ大きいほど金利が低くなるため利息を抑えることができます。

りそな銀行カードローンもりそなの口座がなくても利用することができるため、手間がかかりません。

返済額や利息は?

りそな銀行カードローンで400万円借りた時の返済額や利息を見ていきましょう。

返済方式は楽天銀行スーパーローンと同様に借入残高に応じて毎月一定額を返す方法となります。

400万円借りた時の金利は年5.5%と設定されているので、その年率で計算していきましょう。

| 毎月の返済額 | 50,000円 |

|---|---|

| 支払い回数 | 573回 |

| 元金 | 4,000,000円 |

| 総利息額 | 2,951,904円 |

| 総支払額 | 6,951,904円 |

みずほ銀行カードローンや(上限金利適応の場合の)楽天銀行スーパーローンと比べると、年率が低く、毎月の返済額も多いため、支払い回数や利息を抑えることができます。

銀行カードローンを利用する時の注意点

銀行カードローンの場合、審査難易度も高い傾向にありますので、信用情報に傷がある場合などは利用できない可能性があります。

また、返済方式が残高スライドリボルビングとなっていることが多くなっています。

この返済方法ですと、元金が減りにくく長期間の借入になるため、余裕がある時は返済額を多くして早めに返していくのがポイントです。

商品によっては口座開設が必要な場合がありますので注意してください。

日本政策金融公庫

事業資金を調達する時には、低金利で高額融資にも対応しているので、日本政策金融公庫などの国からの融資をまず最初に考えた方が良いでしょう。

日本政策金融公庫では、基準実質年利2.26~2.85%(平成30年8月24日現在。市況によって変動します)、融資上限額も最大3,000万円という安心な「新創業融資制度」による事業者向けローンサービスを提供しています。

政府が資本金を負担している金融機関で、銀行融資を受ける事が難しい中小企業や法人などを支援するために融資を行っています。

特に創業資金の融資を積極的に行っているので、起業する人が利用するのにも適しています。

日本政策金融公庫の新創業融資制度に応募する際には、借入申込書・創業計画書・事業計画書などを記入した完璧な審査書類の作成や面接での合格が必要となります。

民間の事業者向けローンと比べると審査が厳しく、通過率10%~20%程度という低い数値となっているのがデメリットです。

しかし、超低金利のためまずは日本政策金融公庫での資金調達を考えるのがおすすめです。

外部サイト:日本政策金融公庫の公式ホームページはこちらから

ファクタリング

法人や個人事業主の方に日本政策金融公庫やビジネスローン以外の選択肢として、ファクタリングという方法もあります。

ファクタリングは融資ではなく、売掛金を買い取ってもらう資金調達になるので負債として計上されず、現在赤字だったり売り上げが伸び悩んでいるような状況でも、売掛金があれば資金調達が可能です。

お持ちの売掛金が額面の大きなものであれば限度額が高いファクタリングはとても役立ちます。

財政を立て直す際などにも非常に便利になっていますし、最短即日でのファクタリングが可能なので安心して利用する事ができます。

このように金融会社にもメリットはありますし、ファクタリングにも独自の良さがあります。

大事なのは現時点で活用可能で自分にとって最も価値ある方法かを見極める事です。

400万円借りる時のポイント

・限度額の確認をする

業者によっては最大限度額が400万円未満のところもあります。

そのようなところを選んでしまうと、自分が借りたい金額を借りられなくなってしまうので必ず見ておきたいポイントです。

複数のところで借りるという方法もありますが、少額の借入の方が金利が高く設定されることになります。

そのため、複数の金融機関からキャッシングをしていると全体の借入金額に対して金利が高くなりがちなので、できるだけ1社から借りるのがおすすめです。

・金利、手数料を確認する

100万円以上の借入の場合、正規の業者なら上限金利が15.0%を超えることはありませんので、金利の確認をしっかりとするようにしましょう。

また、業者によってATM手数料が掛かる場合があります。

自分が利用しやすいATMが無料で利用できるのか、ということも大切なポイントとなりますので確認しておくと良いですね。

・返済について考えておく

400万円という高額のお金を借りる場合、無理なくサービスを利用するために抑えておくべきポイントとして自分の月収・毎月の返済額・完済までの期間が挙げられます。

概ね1ヶ月に一回程度決まった額を返済していくので返済額が自分の月収に対して無理のない額かどうかを確認しておくことは重要です。

毎月の返済額のうち支払利息の割合と元金の割合、そして完済までどのくらいの期間を要するのかを理解しておくことで、計画的な利用が可能となります。

カードローンなどは手軽に借りられることがメリットとなりますが、あくまでも自分の身の丈に合った安全な使用を心掛け、無理のない安全で確実な返済計画を事前に立てておくことが大切です。

400万円借りる時に必要な書類

| プロミス | ・本人確認証(運転免許証・パスポートなど) ・収入証明書類(確定申告書・源泉徴収票・給与明細書など) |

|---|---|

| アコム | ・本人確認証(運転免許証・パスポート・個人番号カードなど) ・収入証明書類(源泉徴収票・給与明細書・確定申告書など) |

| アイフルファーストプレミアムカードローン | ・本人確認証(運転免許証・パスポート・個人番号カードなど) ・収入証明書類(源泉徴収票・給与明細書・確定申告書など) |

| 楽天銀行スーパーローン | ・本人確認証(免許証・パスポート・健康保険証) ・収入証明書(源泉徴収票・課税証明書など) |

| イオン銀行カードローン | ・本人確認書類(免許証・パスポート・在留カード・特別永住者証明書) ・収入証明書(源泉徴収票・給与明細・直近の住民税決定通知書) |

| AGビジネスサポート | 代表者の本人確認書類・決算書・その他必要に応じた書類 |

| アクトウィル | 代表者の本人確認書類・決済報告書の一部(損売掛金、益計算書、買掛金内訳書)など |

| ファクタリング | 本人確認書類・印鑑証明書及び登記事項証明書・決算報告書・過去の入金が確認できる通帳・請求書・発注書・売掛先企業との基本契約書など |

400万円という額を借りる時には、少額借りる時よりも必要書類が多くなります。

本人確認証とプラスして収入を証明する書類が必要です。

これはしっかりとした返済能力があるのか業者が知る必要があるからですので、事前に用意しておいた方が良いでしょう。

そして、ビジネスローンの場合は、本人確認証はもちろんですが、それ以外に決算書や法人登記簿が必要な場合もあります。

借入先によってかなり違いが出てきますので確認しておくと良いですよ。

ファクタリングに関しては売掛金の売買となるため、売掛金がしっかりと支払われているのかという点が大切になります。

なので、過去の入金が確認できる通帳や請求書・発注書なども必要になってきます。

利息制限法によって上限金利が決まっている

一昔前までは利息が30%前後ということがありましたが、利息制限法が定められたため、元本額(利息や手数料を含まない額)によって利息の上限が決められています。

利息制限法

| 元本の額 | 上限金利 |

|---|---|

| 10万円未満 | 年20% |

| 10万円以上~100万円未満 | 年18% |

| 100万円以上 | 年15% |

このようになっているため、400万円借りる場合は正規の業者なら年15%を超える事はありません。

もし仮にこの数字を超えている金利を適応されるようなら悪徳な業者という事になりますので、絶対に利用しないようにしましょう。(当ページで掲載している業者はどこも正規の業者となっています。)

まとめ

1.急いで借りたいなら

急いで借りたいという願いなら大手消費者金融を選んでください。

来店不要のインターネットでの申込ができますし、担保なしでの利用も可能ですので、手軽さとスピードで考えるとベストの選択肢です。

2.事業者が借りたなら

法人や個人事業主の方が事業資金を借りたいならビジネスローンの利用がおすすめです。

銀行よりも融資スピードが速く利用しやすいので、緊急時やつなぎ資金などでキャッシュフローが悪化した時には、現実的な対処方法としてビジネスローンの活用はオススメです。

3.限度額も考えると

400万円借りたいというのであれば、限度額もチェックしておく必要があります。

大手ビジネスローンや個人事業主向けの大手キャッシングなら、500万円以上の利用も可能性があります。

4.ファクタリングによる調達も!

400万円を借りたいという時にはファクタリングによる『借りない』資金調達も有効です。

売掛金があれば最短3時間で審査が完了する大手ファクタリング業者を使うことで、最もスピーディに緊急事態を克服することも可能です。

400万円の補充で経営が安定しました

私は個人で居酒屋を初めて6年目になります。年齢は38才、それまで勤めていた居酒屋では支店の店長を任されていました。

店長といってもどんなにお店が儲かっても個人の給与はあがらず、40才を前に思い切って独立を決心しました。

お客さんも独立を応援して下さり、資金も400万を借りて開店当初は何の不安もありませんでした。

9月に開店して12月の年末までは売上も予定以上あがり、金銭的にも問題なく新年を迎えましたが、1月~3月は思ったほどお客さんが増えず、有名な広告サイトへ思い切って広告を依頼しました。

しかし、夏頃には広告が思ったより成果が上がらず広告代と材料代、アルバイト代の支払いが徐々に負担となり、アルバイトの人数を減らしたり、材料代を抑えたメニューを作ったり、広告代を抑えたりといろいろ努力をしましたが、2年目の9月には貯金も底をついてきました。

「今日はお客が来るだろうか?」毎日が不安でいっぱいでした。しかしありがたい事に私は家族や友人に恵まれていました。

妻はアパートの家賃を支払う事さえ厳しくなると、私の両親と同居する事を提案してくれ、また両親も2人の孫と私達夫婦を快く受け入れてくれました。

友人も口コミで友達に紹介して下さり、友人自身も気にかけて来店してくれました。

また私は前職で店長をしていた自身があったので、なかなか客の要望に応えようとしませんでしたが、妻や両親、そして友人達が新メニューをどんどん提案してくれて、気づけば客が欲している料理を素直に作る事がでました。

400万貸してくれていたカードローンで更に100万の資金の追加補充をしていたのですが、その後におかげさまで少しづつですが毎月客数が増えていきました。

3年目の年末には広告代を一切使わなくても毎日予約でいっぱいとなり、資金にも余裕が出来てきました。

ふりかえって思い返すと、一番いらなかったものは私のプライド、こだわり、頑固さで、一番大切だったものは、家族と友人の思いやりでした。

これからも初心を忘れず日々精進でがんばっていきたいと思います。あの時に利用していないと、今の自分はなかったのかと思います。

|

監修者・編集者 安藤 雄二(あんどう ゆうじ)

消費者金融・資金調達の専門家

22歳から某金融関係の事業に携わり、借金の相談、債務整理、ギャンブル依存症の相談、カードローンやビジネスローン、ファクタリングを利用する際のアドバイス、オンラインでの人生相談、株式会社国際物流研究所代表取締役、高知の総合こうちっち代表、WEB制作エターナルクリエイト代表と様々な事業を行っている。安全安心の金融会社をお探しの方はこちらのメールで気楽にご連絡ください。 |